Miércoles 27 de enero de 2020. GameStop se había disparado hasta los 380 dólares por acción y Janet Yellen ya estaba "monitorizando" la situación. Ocho días más tarde, la secretaria del Tesoro de Estados Unidos reúne al triunvirato regulatorio de los mercados para analizar el caso GameStop: la SEC, la Fed y la CFTC. Sus investigados: los hedge funds, minoristas, brókers y ¿Elon Musk?

Te lo contamos en este podcast de la sección Expediente Abierto.

Lo que empezó como un juego de los minoristas de GameStop contra los poderosos hedge funds (pasando por Elon Musk y brókers como Robinhood) ha terminado acaparando la atención y preocupación de los reguladores.

El foco de discusión de la reunión entre Yellen, la SEC, la CFTC y la Fed residirá, probablemente, en la legitimidad del papel que han tomado los distintos actores en este juego. ¿Hay alguno de ellos que se haya saltado las reglas del juego? O es que, quizá, ¿no había reglas (todavía) que cumplir?

El poder de los hedge funds

Los hedge funds son vehículos de inversión con una ventaja frente al resto de fondos de inversión: tienen menos limitaciones legales. Por eso, pueden "cubrir" las posiciones de sus clientes ante momentos de tensión y pueden abrir 'cortos' para beneficiarse de las caídas en el mercado.

La presencia de estos hedge funds con posiciones bajistas en el capital de GameStop era desmesurada. Desbordaban el 100% del 'float' de la compañía y la subida en el precio organizada por el foro Wall Street Bets provocó el famoso ‘short squeeze’.

Entonces, la pregunta que se pueden hacer los reguladores es la siguiente: ¿Hasta qué punto pueden los hedge funds tener 'tanta' libertad?

Aunque GameStop ha sido la gota que colmó el vaso, estos fondos llevan en el punto de mira de los reguladores desde el crash de marzo de 2020. Tanto es así que en España la CNMV prohibió la venta en corto desde el mes de marzo hasta mayo para evitar mayores caídas en la bolsa.

Citadel

En Estados Unidos algunos hedge funds tienen mucho poder. Uno de los que más manda es Citadel, el fondo que salió al rescate de Melvin Capital por el caso GameStop. Pero esta no es la única manera en la que Citadel está metido en 'el ajo' de GameStop.

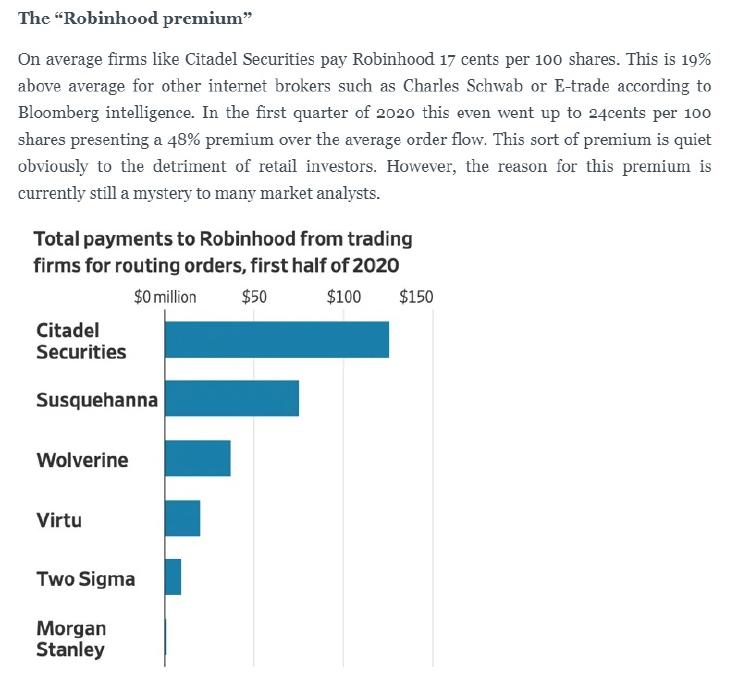

Además, Citadel tiene un acuerdo con Robinhood por el que paga para que el bróker le mande datos sobre las órdenes de mercado que se dan en la plataforma. Así lo explicaba el 27 de septiembre de 2020 la BSIC, la asociación financiera de estudiantes de la Universidad de Bocconi.

Citadel se atribuye un 22% del volumen de acciones negociadas en Estados Unidos y ejecuta un 39% de todo el volumen 'retail' (o minorista) de empresas cotizadas en el país, según consta en su propia página web.

Además, el CEO de Citadel es uno de los jefes de hedge funds que más dinero se embolsó en 2019. Ken Griffin ganó la friolera de 1.500 millones de dólares el año anterior a la pandemia, según la revista Institutional Investors. Esto es más de 1.000 veces la remuneración total de Jeff Bezos en 2019, cuando recibió 1,6 millones por ser CEO de Amazon.

La legión de minoristas

El segundo frente abierto de los reguladores es la legión de pequeños accionistas reunidos en el foro de Reddit. Es a ellos a quien se le atribuye el origen del movimiento alcista de las acciones de GameStop.

¿Hasta qué punto se puede considerar que su acción coordinada supuso una manipulación de mercado? Internet y su poder como altavoz no pasará desapercibido por los reguladores, sobre todo después de que el foro de Reddit reuniera a millones de usuarios interesados en la estrategia con GameStop.

La CNMV se pronuncia: "los foros no son un problema"

Todavía no sabemos qué decidirán los reguladores en Estados Unidos pero en España, Rodrigo Buenaventura, el nuevo presidente de la CNMV, ya se ha pronunciado respecto a los foros.

"Compartir información en foros no es en absoluto problemático", explicaba este miércoles, "compartir información sobre inversiones incluso animar a amigos a realizar inversiones se ha hecho mucho antes de que Internet existiera". Buenaventura concluía que "los foros no son un problema".

Entonces, ¿qué constituye una manipulación del mercado? Concretamente, “la adquisición de posiciones con el fin de fijar el precio en un nivel artificial y generar el interés de otros inversores”. Así consta en el reglamento de la UE 2016/522.

La CNMV cuenta con una división especializada en la manipulación de mercado. Se llama Unidad de Vigilancia de Mercado y fue la encargada de sancionar, por ejemplo, uno de los casos más sonados de manipulación en los últimos años.

Se trata del caso de una familia que manipuló los precios de Amper, Codere y Quabit en 2015. En la operación de Amper consiguieron disparar las acciones un 15% durante una sesión acaparando el 38% del volumen de compras y el 79% de las ventas.

Elon Musk y su 'Gamestonk'

Pero si el boom del caso GameStop se pudiera personalizar en un solo responsable, ese podría ser Elon Musk. Fue quien consiguió popularizar la existencia del foro Wall Street Bets en Reddit a través de un tuit en su cuenta de Twitter. Más de 45 millones de personas siguen a Elon Musk en esta red social.

No contento con eso, el fundador de Tesla continúa con la polémica de GameStop una semana después. Este mismo jueves, ha dicho "me he convertido en un meme, soy el destroza-cortos" en su cuenta de Twitter.

Robinhood y su opacidad

El último candidato al yugo de la regulación por el caso GameStop son los brókers como Robinhood, que ha sido una de las plataformas más utilizadas por los inversores atrapados por este 'juego' contra los hedge funds.

Además de que su nombre ya invoca un espíritu revolucionario para dar el poder (y el dinero) al 'pueblo', Robinhood se vende a sí mismo como una plataforma "democratizadora". Al no cobrar comisiones, consigue atraer a los inversores con menos dinero para invertir, los más inexpertos y en muchos casos, los más jóvenes: el perfil tipo del caso GameStop.

Sin embargo, la falta de comisiones no es la única manera que tiene Robinhood de atraer inversores noveles. Con la primera inversión, la app da al usuario la enhorabuena mostrándole una animación con confeti, tal y como muestra este usuario en Twitter.

Si el usuario consigue que un amigo se registre, se le ofrece la posibilidad de ganar una fracción de una acción tan 'lujosa' como Apple, según informa Bloomberg.

Por cosas como estas, a Robinhood se la acusa de 'gamification', que consiste en aplicar el pensamiento y la mecánica del juego a un ámbito que, en este caso, es tan arriesgado como complejo: la bolsa. ¿Hasta qué punto es ético?

Precisamente esta democratización o 'gamificación' de Robinhood es lo que provocó que millones de inversores noveles se volcaran en esta aplicación para comprar acciones de GameStop. Lo que, por el negocio de Robinhood, le obligó a restringir la adquisición de estos títulos por parte de sus usuarios durante días.

Poderosos hedge funds con pocas limitaciones legales. Legiones de minoristas organizados por internet. Plataformas de brókers sencillas, intuitivas y, quizá, opacas. Todos ellos, atentos a lo que ocurra este jueves en la reunión entre los supervisores del mercado más importante del mundo. ¿Sobre quién caerá todo el peso de la regulación?